Przykładowo, nieruchomość o rynkowej wartości 150 000 zł ubezpieczymy na 100 000, i na 200 000 zł. Nie zawsze jednak to, co możliwe, będzie rozsądne, bo w jednym i drugim przypadku spotkamy się z negatywnymi konsekwencjami finansowymi. Dlatego przed zawarcie umowy polisowej warto wiedzieć, na czym polega niedoubezpieczenie oraz nadubezpieczenie.

Czym jest niedoubezpieczenie nieruchomości?

Niedoubezpieczenie nieruchomości, mówiąc najprościej, to ubezpieczenie jej na zbyt niską kwotę. W polisach mieszkaniowych występują tzw. sumy ubezpieczenia (SU), które wyznacza się osobno dla poszczególnych rodzajów majątku, czyli dla murów, elementów stałych oraz mienia ruchomego. Poziom SU deklaruje osoba pragnąca się ubezpieczyć, a towarzystwo weryfikuje ich wysokość dopiero po szkodzie. Jeśli wycenimy nasz majątek na zbyt niską kwotę, nastąpi niedoubezpieczenie. W takich okolicznościach, przy dużej lub całkowitej szkodzie, uzyskamy od towarzystwa tylko częściową rekompensatę, a pozostałe straty będziemy musieli pokryć z własnej kieszeni.

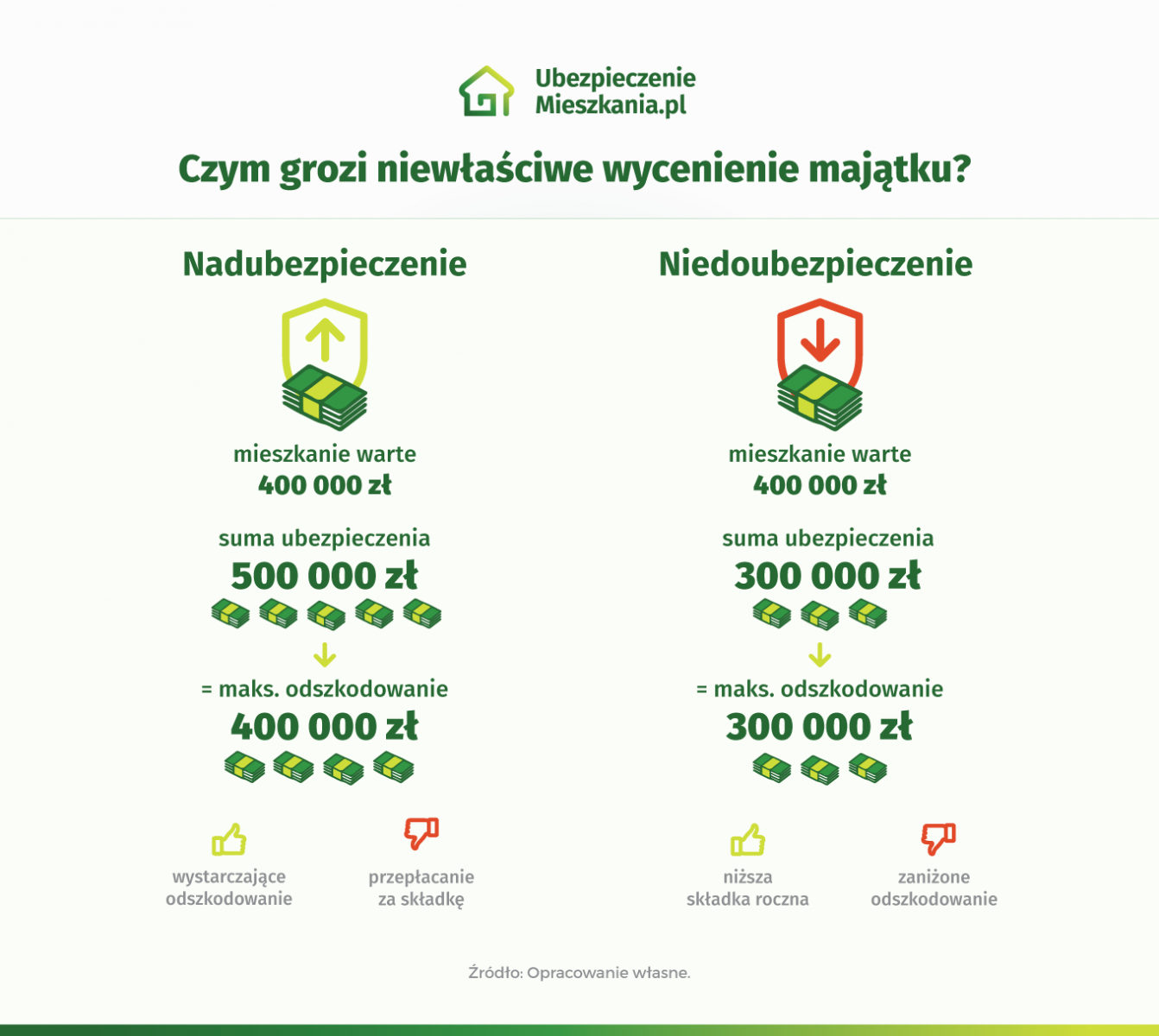

Przykład niedoubezpieczenia

Załóżmy, że jesteśmy właścicielami mieszkania, którego realna wartość to 400 000 zł. W polisie mieszkaniowej wycenimy je jednak na 300 000 zł, deklarując taką sumę ubezpieczenia dla murów i elementów stałych. Później dojdzie do pożaru i nasze mieszkanie doszczętnie spłonie. Towarzystwo uzna szkodę, ale wypłaci nam tylko 300 000 zł, bo do tego zobowiązuje je zadeklarowana w umowie SU. W tych okolicznościach stracimy 100 000 zł i będzie to wyłącznie nasza wina.

Czym jest nadubezpieczenie nieruchomości?

Nadubezpieczenie nieruchomości jest z kolei ubezpieczeniem jej na zbyt dużą kwotę. Podanie zbyt wysokich sum ubezpieczenia spowoduje zwiększenie składki, nie przynosząc nam żadnych wymiernych korzyści. Na koszt polisy wpływa wiele czynników, ale wśród nich dwa są kluczowe: zakres ochrony oraz zadeklarowana wartość majątku. Mówiąc najprościej, im droższy majątek chcemy ubezpieczyć, tym więcej za to zapłacimy. Nadubezpieczenie jest więc błędem i przyniesie nam tylko straty.

Celem ubezpieczeń majątkowych – a polisy mieszkaniowe przynależą właśnie do tej kategorii – jest zrekompensowanie poszkodowanemu poniesionych szkód. Ubezpieczony może więc liczyć na wyrównanie strat finansowych, ale już nie na zarobek, jak dzieje się chociażby w ubezpieczeniach osobowych.

Przykład nadubezpieczenia

Załóżmy, że jesteśmy właścicielami domu wartego 800 000 zł, ale ubezpieczyliśmy go na 1 000 000 zł. Zwiększenie sumy ubezpieczenia podnosi też składkę, a więc za polisę płacimy np. 500 zł, a nie 350 zł, bo tyle kosztowałaby ona przy prawidłowych SU. Po szkodzie całkowitej towarzystwo wypłaca nam 800 000 zł, bo tyle wart był nasz majątek. Odszkodowanie pokrywa więc nasze straty w całości, ale straciliśmy 150 zł na składce.

Nadubezpieczenie może przynieść nam mniejsze straty, niż niedoubezpieczenie, ale tylko w przypadku zaistnienia poważnej szkody. Straty finansowe przy nadubezpieczeniu są natomiast pewne, bez względu na to, czy wydarzy się jakieś nieszczęście.

Jak uniknąć niedoubezpieczenia i nadubezpieczenia?

Oczywiście, kluczem do zapisania w polisie poprawnych sum ubezpieczenia jest rzetelna wycena majątku. Przypomnijmy, że SU podaje się osobno dla murów, elementów stałych oraz ruchomości domowych (jeśli oczywiście uwzględniamy w polisie ten rodzaj mienia).

Sprawa wyceny jest nieco łatwiejsza, jeśli kupujemy nieruchomość na kredyt. Wówczas będziemy musieli pozyskać tzw. operat szacunkowy, czyli wykonaną przez specjalistę oficjalną wycenę domu lub mieszkania. Niestety, koszt takiej usługi będziemy musieli pokryć z własnej kieszeni i nie możemy się od tego uchylić, ponieważ wówczas żaden bank nie udzieli nam pożyczki. Cena operatu zależna jest głównie od wartości nieruchomości, a płaci się za nią minimum kilkaset złotych.

Podczas samodzielnej wyceny nieruchomości musimy wziąć pod uwagę szereg czynników, przede wszystkim:

- lokalizację (np. oddalenie od centrum, położenie względem kluczowych punktów w mieście);

- aktualne tendencje na rynku nieruchomości;

- stan techniczny;

- rodzaj zabudowy;

- powierzchnię użytkową (sprawdź jak obliczyć).

Oczywiście, szacunki powinniśmy przeprowadzić w oparciu o podobne nieruchomości znajdujące się w najbliższej okolicy. W tym niezbędny będzie Internet, konkretnie portale z ogłoszeniami o sprzedaży mieszkań.

Co ważne, wartość naszego majątku może się zmienić w trakcie obowiązywania ubezpieczenia. Może się tak stać np. wtedy, kiedy przeprowadzimy generalny remont, zakupimy nowe meble lub jeśli nieruchomości w naszej okolicy znacznie podrożeją w wyniku przeprowadzonych inwestycji samorządowych czy też po prostu ogólnych zmian na rynku. Wówczas konieczne jest zrewidowanie zadeklarowanych sum ubezpieczenia. Jest to oczywiście możliwe i sumie dość proste w realizacji (wystarczy zgłosić się do towarzystwa), jednak wiąże się ze wzrostem składki ubezpieczeniowej.

Na co jeszcze warto zwrócić uwagę przy zakupie polisy?

Wszystkie szczegóły ubezpieczenia są opisane w tzw. Ogólnych Warunkach Ubezpieczenia (OWU). W zasadzie, przed zakupem polisy mieszkaniowej powinniśmy dokładnie przeczytać cały ten dokument, zwracając szczególną uwagę m. in. na:

- karencje – przy niektórych ryzykach, głównie przy powodzi, ochrona zaczyna obowiązywać po upłynięciu kilkunastu lub kilkudziesięciu dni;

- limity odpowiedzialności – nie tylko SU wytyczają maksymalną wysokość odszkodowania, ale, w niektórych przypadkach, również limity odpowiedzialności;

- wyłączenia odpowiedzialności – czyli konkretne sytuacje, w których polisa nie zadziała, w każdym towarzystwie ich lista jest nieco inna;

- obowiązki ubezpieczonego – niespełnienie ich również może pozbawić nas rekompensaty;

- definicje poszczególnych zdarzeń – warto sprawdzić, jak dane towarzystwo rozumie np. silny wiatr (w definicjach są różnice prędkości wiatru) czy przepięcie (czasami występują dwa jego rodzaje);

- cenę ubezpieczenia – identyczny produkt, który ma takie same sumy ubezpieczenia i zakres ochrony, w każdym towarzystwie ma nieco inną cenę, a dzięki porównaniu kosztów polisy można zaoszczędzić nawet kilkaset złotych.

W każdym OWU znajdziemy informację o tym, że to po stronie właściciela (opcjonalnie najemcy) nieruchomości leży obowiązek zadbania o jej stan techniczny. Towarzystwa zastrzegają sobie prawo do nie wypłacenia rekompensaty finansowej, kiedy np. ich klient nie dopatrzył obowiązkowych przeglądów. Tak więc, jeśli nie zadbaliśmy należycie o sprawność instalacji gazowej, to może dojść do eksplozji. Stracimy wówczas cały majątek, a ubezpieczyciel będzie miał pełne prawo do odmówić wypłaty odszkodowania. Oczywiście, zasada ta odnosi się również do mniejszych szkód.

Ubezpieczyciele zastrzegają sobie też praktycznie zawsze, że ubezpieczona nieruchomość musi być stale zamieszkana. W OWU podane są konkretne przedziały czasowe, których nie można przekroczyć. Towarzystwa różnie podchodzą do tej kwestii – czasami jest to 30 dni, a w innym przypadku 90. Warto mieć tego świadomość szczególnie wtedy, kiedy np. wyjeżdżamy za granicę do pracy lub nawet planujemy długie wakacje.

Każde OWU zawiera także dział traktujący o wyłączeniach odpowiedzialności. Znajduje się tam długa lista szczegółowo opisanych sytuacji, w których odszkodowanie nam nie przysługuje. Okoliczności te są bardzo zróżnicowane, wymieńmy sobie kilka przykładowych:

- szkoda powstała w skutek naszego celowego działania lub tzw. rażącego niedbalstwa;

- do zniszczeń doszło przez działania wojenne lub akt terroryzmu;

- szkoda powstała w skutek prac remontowych;

- straty są skutkiem działań, które podjęliśmy będąc pod wpływem alkoholu lub innych środków odurzających;

- zniszczeniu uległo mienie ruchome, które jest zarejestrowane na naszą firmę;

- ukradziono nam przedmioty znajdujące się w budynku gospodarczym, który nie jest odpowiednio zabezpieczony (nie posiada okien i zamków w drzwiach).

Innym przykładem ograniczeń w polisie są karencje. Ten zapis spotyka się najczęściej w odniesieniu do powodzi – ochrona przed skutkami tego żywiołu zaczyna obowiązywać np. po 15 albo 30 dniach od wejścia w życie umowy.

Warto wspomnieć również o limitach odpowiedzialności. Za przykład weźmy tutaj domowy assistance, gdzie mogą one mieć dwojaki charakter: ilościowy i kwotowy. Ubezpieczyciel może np. zagwarantować nam sfinansowanie dwóch interwencji elektryka w skali roku, a na każdą z nich wyznaczyć limit 200 zł.

Gdzie kupić polisę mieszkaniową?

Przy wyborze polisy mieszkaniowej powinniśmy kierować się nie tylko jej ceną, ale również zawartością. Ważne jest dobranie właściwych sum ubezpieczenia oraz rozszerzeń, które zwiększą zakres ochrony. Pamiętajmy jednak, że ceny identycznych albo zbliżonych produktów ubezpieczeniowych w dwóch różnych towarzystwach mogą różnić się od siebie nawet o kilkaset złotych. Jeśli nie chcesz przepłacać za polisę, sprawdź wysokość składki dla Twojej nieruchomości w naszym kalkulatorze polis mieszkaniowych. W 3 minuty porównasz ceny ponad 20 towarzystw w 1 miejscu i znajdziesz najkorzystniejszą ofertę dla Twojej nieruchomości.